圖蟲創意/供圖

圖蟲創意/供圖

港股18A首例反向收購有了新進展!

近日,嘉和生物-B提交的新上市申請通過港交所聆訊。根據上市申請書,億騰醫藥通過換股方式反向收購嘉和生物,合并后公司將更名為億騰嘉和醫藥集團有限公司(以下簡稱“億騰嘉和”)。

這意味著,港股首例18A未盈利生物科技公司反向并購案例收官在即。根據嘉和生物披露的預期時間表,兩家公司合并完成以及公司更名的生效日期預計為12月30日。

雙向困局下的自救

反向收購是指非上市公司股東通過收購殼公司(上市公司)股份實現控制,再通過殼公司反向收購非上市公司資產,使后者成為子公司以實現間接上市。在A股中,這一操作通常稱為“借殼上市”。

2024年10月,嘉和生物發布公告稱,公司與億騰醫藥訂立合并協議。根據協議,億騰醫藥以6.77億美元估值與嘉和生物1.97億美元估值實施換股合并,合并后的新公司中,原億騰醫藥股東占比77.43%,原嘉和生物股東占比22.57%,億騰醫藥實際控制人也將成為億騰嘉和的控股股東。

一家港股創新藥公司的相關負責人接受證券時報記者采訪時表示,在近年來港股創新藥上市的爆發期,昔日明星企業嘉和生物賣殼,多少還是有些唏噓。

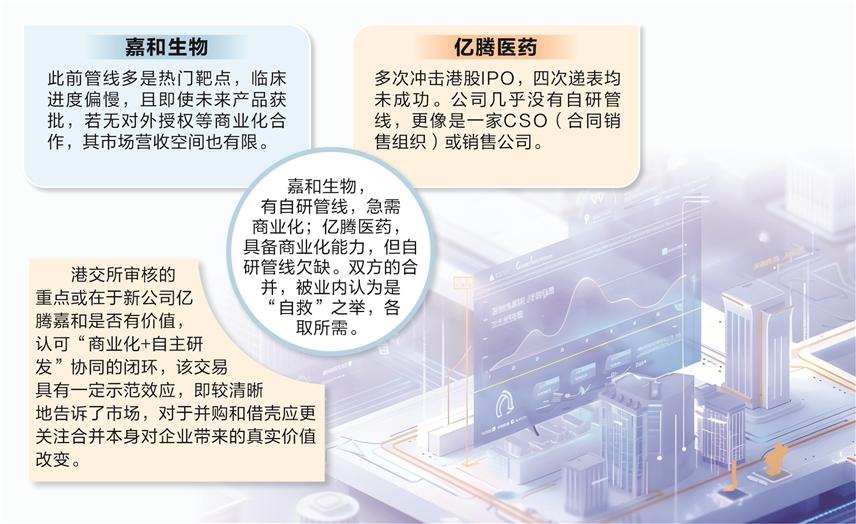

“嘉和生物此前管線多是熱門靶點,臨床進度偏慢,且即使未來產品獲批,若無對外授權等商業化合作,其市場營收空間也有限。”在這位創新藥公司負責人看來,業內已很難相信嘉和生物可以自己走出困境,如今走到這一步可以看作是自救。

再看億騰醫藥,多次沖擊港股IPO,四次遞表均未成功。上述創新藥公司負責人說,億騰醫藥幾乎沒有自研管線,更像是一家CSO(合同銷售組織)或銷售公司。

在嘉和生物披露的信息中,是這樣介紹億騰醫藥:通過向跨國醫藥公司收購品牌藥物資產,以及從全球生物制藥公司授權引進創新專利藥物的開發及商業化權利,目前已成功完成多款創新藥在中國上市。

“億騰醫藥多次沖擊港股未果,已經說明港股對這類公司并不太‘感冒’。”上述創新藥公司負責人說。

嘉和生物,有自研管線,急需商業化;億騰醫藥,具備商業化能力,但自研管線欠缺。雙方的合并,被業內認為是“自救”之舉,各取所需。

有望實現1+1>2協同效應

對兩家公司而言,此次合并或許并非簡單“做加法”。

嘉和生物首席執行官郭峰在2025年中期業績報告中表示,提交有關嘉和生物和億騰醫藥建議合并的新上市申請,以期實現“研發驅動”與“產品商業化”的雙向賦能,預期將提升集團的市場競爭力。

“嘉和本身大分子創新藥的基礎不錯,但是PD-1藥物沒獲批對市值沖擊較大,而對億騰醫藥而言,此項收購增加了創新藥自研能力,可以形成協同。”海望資本醫療基金合伙人應濤濤在接受證券時報記者采訪時說。

嘉和生物表示,合并是公司向成熟且全面整合的生物制藥公司邁出的關鍵一步,將塑造下一階段增長的戰略優先項目,包括加速獲批產品來羅西利(GB491)的商業化進程,優先配置資源推動主要管線資產通過關鍵臨床階段,持續投資并優化其多特異性抗體技術平臺以及積極建立所需的商業、生產及監管能力。

此前,嘉和生物已與億騰醫藥簽訂了與來羅西利(GB491)相關的境內責任人協議及一系列合作協議,推動來羅西利(GB491)的研發、生產、進口、商業化、醫保申請及本地化生產技術轉移等相關工作。同時雙方還已就GB268(抗PD-1/VEGF/CTLA-4,三特異性抗體)簽訂了合作協議,以期繼續發揮協同效應,加速嘉和生物研發管線的推進工作。

釋放何種信號

對港股而言,反向收購被視為新上市。“一般情況下都覺得港股的‘殼’價值不大,所以反向并購較為少見。”應濤濤分析,該起交易的看點在于億騰醫藥IPO幾次聆訊都以失敗告終,但等同于IPO的反向收購卻獲通過了。

上述創新藥公司負責人分析,億騰醫藥的商業化能力正是當前生物科技公司普遍缺失的核心競爭力,“多數創新藥企業的商業化路徑多依賴對外授權或CSO模式,從這一維度來看,億騰醫藥屬于醫藥行業具有商業化能力的稀缺標的。”

應濤濤分析,從該單交易來看,港交所審核的重點或在于新公司億騰嘉和是否有價值,認可“商業化+自主研發”協同的閉環,“該交易具有一定示范效應,即較清晰地告訴了市場,對于并購和借殼應更關注合并本身對企業帶來的真實價值改變”。

目前,多數生物科技公司都處于管線研發的攻堅期,尚沒有形成穩定的現金流。業內預計,如果自研管線遲遲無法獲得進展,被并購或許不失為一條路徑。

-

新財富雜志 12-09 21:36

-

e公司 王一鳴 12-09 21:29

-

證券時報·e公司 臧曉松 12-09 21:29

-

e公司 12-09 21:29

-

證券時報·e公司 余勝良 12-09 21:29

-

e公司 12-09 21:28