最新公告。

嘉戎技術(shù)(301148)11月30日晚間公告稱,公司擬通過發(fā)行股份及支付現(xiàn)金的方式,取得杭州藍然技術(shù)股份有限公司(簡稱“杭州藍然”)100%股權(quán),本次交易預計構(gòu)成重大資產(chǎn)重組。公司股票將于2025年12月1日(星期一)開市起復牌。

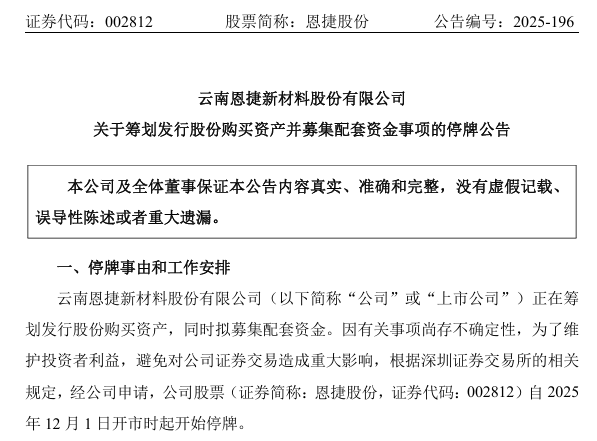

同日,恩捷股份(002812)公告,公司正在籌劃發(fā)行股份購買資產(chǎn),同時擬募集配套資金。經(jīng)公司申請,公司股票(證券簡稱:恩捷股份,證券代碼:002812)自2025年12月1日開市時起開始停牌。

值得注意的是,近段時間以來,在一系列并購重組支持政策的推動下,A股并購重組市場活躍度持續(xù)攀升。有券商機構(gòu)指出,展望后市,A股市場的并購重組浪潮仍將持續(xù),建議關(guān)注政策明確提到的方向,主要包括半導體、新能源、新材料、生物醫(yī)藥、高端裝備、機器人等新質(zhì)生產(chǎn)力方向。

嘉戎技術(shù):擬購買杭州藍然100%股份 股票復牌

嘉戎技術(shù)11月30日晚間公告,公司擬通過發(fā)行股份及支付現(xiàn)金的方式購買廈門溥玉投資合伙企業(yè)(有限合伙)、樓永通、卿波等19名交易對方持有的杭州藍然100%股份,同時擬向廈門溥玉投資合伙企業(yè)(有限合伙)發(fā)行股份募集配套資金。本次募集配套資金總額不超過10億元,且不超過本次交易中以發(fā)行股份方式購買資產(chǎn)的交易價格的100%。

截至預案簽署日,本次交易的審計和評估工作尚未完成,本次交易的具體交易價格尚未確定。根據(jù)標的公司未經(jīng)審計的財務數(shù)據(jù)初步判斷,本次交易預計達到《上市公司重大資產(chǎn)重組管理辦法》第十二條規(guī)定的重大資產(chǎn)重組標準,構(gòu)成上市公司重大資產(chǎn)重組。

根據(jù)公告,杭州藍然以電滲析技術(shù)研發(fā)與應用為核心,主要從事離子交換膜及膜組件、電滲析相關(guān)設備的研發(fā)、生產(chǎn)、銷售及技術(shù)服務,構(gòu)建了一條涵蓋“膜材料—離子交換膜—膜組件—電滲析設備—控制系統(tǒng)—電滲析應用技術(shù)—電滲析應用集成設備”的電滲析產(chǎn)業(yè)鏈。

整合后,上市公司將具備為客戶提供“壓力驅(qū)動+電驅(qū)動”膜法組合工藝的綜合解決能力。具體而言,在鹽湖提鋰、鋰電回收等戰(zhàn)略新興領域,上市公司可設計“納濾預處理—反滲透濃縮—電滲析/雙極膜轉(zhuǎn)化”的核心工藝段,實現(xiàn)鹽湖提鋰和電池拆解回收的低碳綠色清潔生產(chǎn),解決行業(yè)痛點;在高濃度工業(yè)廢水處理領域,該技術(shù)協(xié)同能有效應對高鹽、高有機物廢水,通過高效分離與資源化回收,解決目前各行業(yè)生產(chǎn)環(huán)節(jié)產(chǎn)生大量固廢和危廢的痛點,為客戶實現(xiàn)近零排放與降本增效,顯著增強上市公司項目的技術(shù)壁壘與核心競爭力。

同時,通過本次交易,上市公司將進一步切入鋰電新材料、生物醫(yī)藥、食品加工、碳捕捉、催化電解等增量市場,借助杭州藍然已開拓的優(yōu)質(zhì)客戶渠道資源,實現(xiàn)上市公司業(yè)務增長。

根據(jù)深圳證券交易所的相關(guān)規(guī)定,經(jīng)公司申請,公司股票自2025年12月1日(星期一)開市起復牌。

停牌前,嘉戎技術(shù)股價報33.03元/股,總市值38.48億元。

恩捷股份:擬購買中科華聯(lián)100%股權(quán) 股票停牌

恩捷股份11月30日晚間公告,公司正在籌劃發(fā)行股份購買資產(chǎn),同時擬募集配套資金。因有關(guān)事項尚存不確定性,為了維護投資者利益,避免對公司證券交易造成重大影響,根據(jù)深圳證券交易所的相關(guān)規(guī)定,經(jīng)公司申請,公司股票(證券簡稱:恩捷股份,證券代碼:002812)自2025年12月1日開市時起開始停牌。

公告稱,公司預計在不超過10個交易日的時間內(nèi)披露本次交易方案,即在2025年12月15日前按照《公開發(fā)行證券的公司信息披露內(nèi)容與格式準則第26號——上市公司重大資產(chǎn)重組》的要求披露相關(guān)信息。若公司未能在上述期限內(nèi)召開董事會審議并披露交易方案,公司證券最晚將于2025年12月15日開市起復牌并終止籌劃相關(guān)事項,同時披露停牌期間籌劃事項的主要工作、事項進展、對公司的影響以及后續(xù)安排等事項,充分提示相關(guān)事項的風險和不確定性,并承諾自披露相關(guān)公告之日起至少1個月內(nèi)不再籌劃重大資產(chǎn)重組事項。

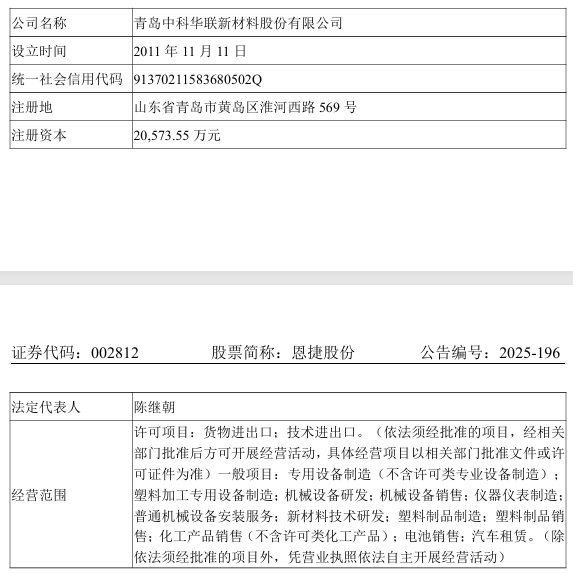

本次交易的標的公司為青島中科華聯(lián)新材料股份有限公司(簡稱“中科華聯(lián)”),注冊資本2.06億元。基本情況如下:

本次交易事項尚處于籌劃階段,公司目前正與標的公司各股東接洽,初步確定的交易對方為中科華聯(lián)的全部股東。本次交易對方的范圍尚未最終確定,最終的交易對方以后續(xù)公告的重組預案或重組報告書披露的信息為準。

公司與本次交易的部分主要交易對方已簽署了《關(guān)于收購青島中科華聯(lián)新材料股份有限公司股份之意向協(xié)議》,初步達成購買資產(chǎn)的意向。最終股份轉(zhuǎn)讓數(shù)量、比例、交易價格、支付方式、業(yè)績補償安排、股份鎖定安排、違約條款等由交易各方另行簽署正式股份收購協(xié)議確定。

截至11月28日收盤,恩捷股份報55.35元/股,總市值543.66億元。

-

證券時報 12-04 17:08

-

證券時報 12-04 17:08

-

證券時報 12-04 17:08

-

e公司 毛軍 12-04 17:05

-

e公司 12-04 17:04

-

e公司 12-04 17:04